本記事は2024年6月14日にCrypto Hirobaにて行った『オプション取引勉強会~ギリシャ文字編③~』で使用した資料を記事化して、オプション取引を解説するものです。

プットオプションとは?ヘッジとしてのオプション?編

オプションの売りポジション編

オプション取引の戦略まとめ編①

オプション取引の戦略まとめ編②

オプション取引の戦略まとめ編③

オプション取引のデルタ編

オプション取引のガンマ編

ベガとは

ベガとは、インプライドボラティリティが1%変動する際にプレミアム価格がどれくらい変動するかの指標。

一般にオプション取引ではギリシャ文字に含まれるが、ギリシャ文字にVegaは存在しない。

80年代にコンピューターサイエンス領域から持ち込まれた、VolatilityのVを示すギリシャ文字が無かったので、など諸説あるが正しい理由は不明

オプション取引は、ボラティリティが大きい方が買い手には有利であるため、ボラティリティ自体が変動する際のプレミアム価格への感応度もまた、重要な指標である。

ベガは0以上の数値で表され、原資産は共通であるためコールもプットも限日までの日数、ストライクプライスが同じであれば同じ数値を示す。

ベガとボラティリティ

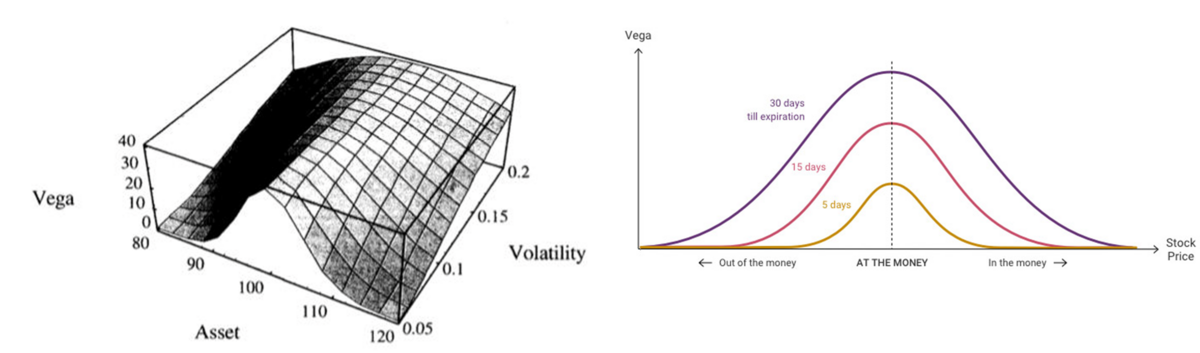

ATMではガンマが最大になり、そのためデルタは非常に大きく動きます。

デルタ:原資産価格が1ドル変動した際のプレミアム価格の変化を示す指標

ガンマ:原資産価格が1ドル変動した際のデルタの変化を示す指標

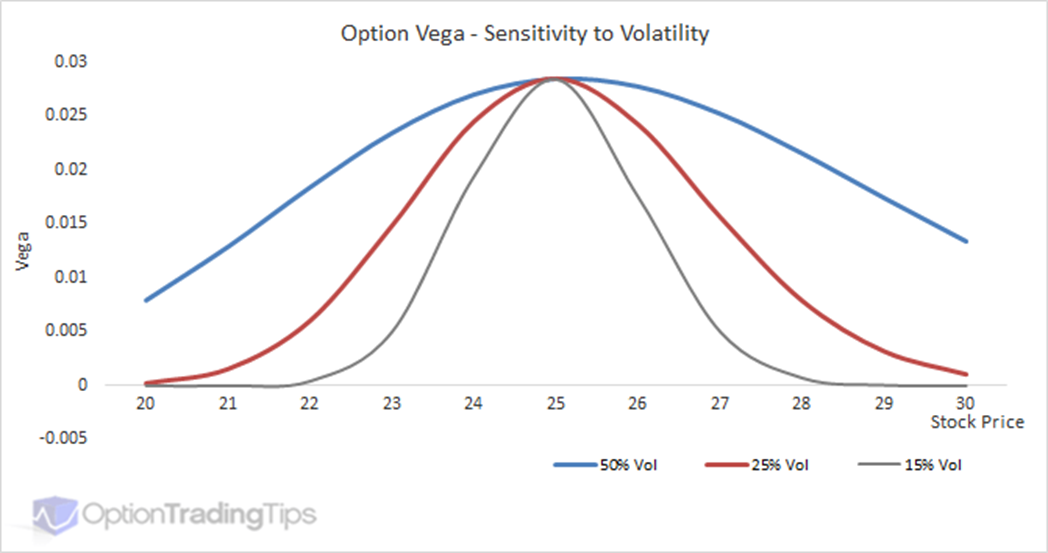

そのため、オプションはATMで最もボラティリティの価格への影響が大きくなります。

下図ではIVごとの価格変化を見て取ることができます。

現在のIVが15%であるとすると、ITMまたはOTMではIVが50%になったときに

プレミアムへ好影響を与えることがわかります。

参照:https://www.optiontradingtips.com/greeks/vega.html

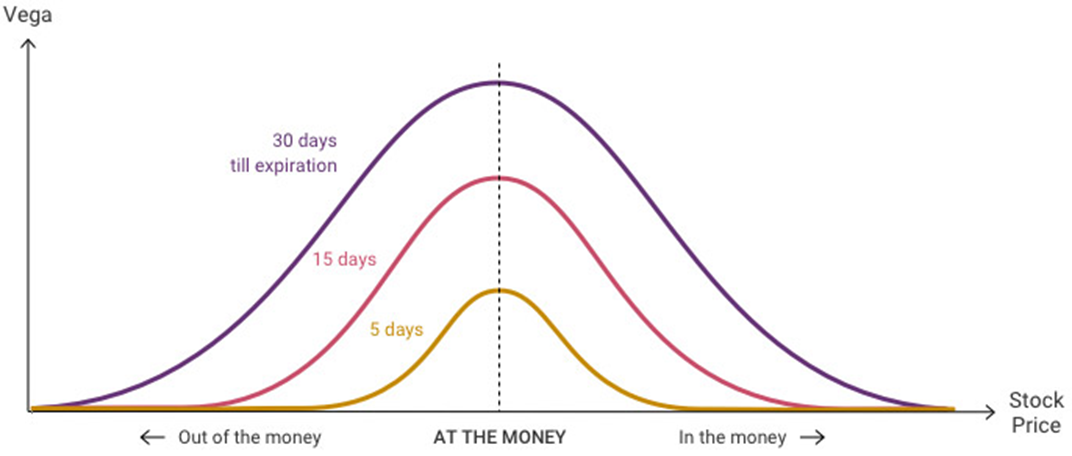

ベガと残存時間

限日までの残り時間が短いほど、プレミアム価格は0または原資産価格とストライクプライスの差に強く収束していくため、ボラティリティ上昇時の価格への影響は小さくなっていく。

参照:https://www.strike.money/options/vega

特にベガが重要な2つのストラテジー

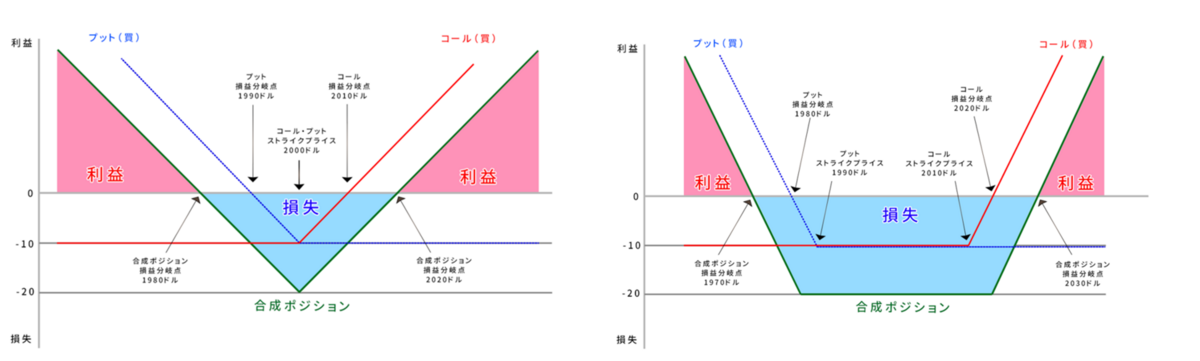

コールとプットを両方購入するロングストラドルとロングストラングルは、

直接的なボラティリティの上昇に対応するポジションなのでベガの重要性が特に高い。

ベガの値が大きいと、ボラティリティが発生した際にそれだけ大きく利益を得られる。

また、ベガの値が大きくなると、さらに有利になる。

ロングストラドルとロングストラングルについては⇩

ベガニュートラル

先物×オプション

先物トレーダーはレバレッジによる強制ロスカットのリスクを基本的に背負います。

例えば先物取引でロングポジションを持っているときにボラティリティが急上昇するとポジションの損益変動もそれだけ大きくなるため、強制ロスカットのリスクも急上昇します。

これを避けるために、プットオプションを購入することでボラティリティが急上昇する際のリスクをヘッジすることができます。

オプション同士

コールまたはプットオプションをベガが合計2.5になるように売却することで、

ポートフォリオの合計ベガを±0にすることができ、

ボラティリティの下落に対するリスクを取り払うことができる。

ベガはATMを中心に対象性を持った変動をするため、

コールでもプットでもヘッジ可能。

ベガのまとめ

- ベガ=インプライドボラティリティが1%変動する際にプレミアム価格がどれくらい変動するかの指標。

⇨ベガの値が大きい場合は、ボラティリティが上がるとプレミアム価格が大きく上がる状態にあることを意味する - ATMに近いほど、ベガは大きくなる=ボラティリティが大きくなるほどプレミアム価格が上がる

- 限日まで近いほど、ベガの値は小さくなる=ボラティリティの変動に対するプレミアム価格の変動が鈍くなる

参照:https://www.reddit.com/r/options/comments/cqx7i6/understanding_vega_and_volatility/